TÀI CHÍNH HÀNH VI VÀ NHỮNG ỨNG DỤNG TRONG ĐẦU TƯ

Một lĩnh vực không chỉ có khả năng giải thích cách mọi người ra quyết định tài chính, cách thị trường vận hành, mà còn đưa ra cách làm thế nào để cải thiện chúng!

Đó chính là Tài Chính Hành Vi, mặc dù là một lĩnh vực tương đối mới, tài chính hành vi dường như đã phát triển theo cấp số nhân!

SG Trading xin giới thiệu quyển sáchTài Chính Hành Vi - Tâm Lý Học, Ra Quyết Định Và Thị Trường, Tài Chính Hành Vi không giúp cho nhà đầu tư đưa những dự đoán về tương lai. Tuy nhiên, bằng cách nhìn lại những hành vi trong quá khứ và những hiểu biết về yếu tố cảm xúc tác động đến quyết định đầu tư, nhà đầu tư có thể tránh những sai lầm. Học tài chính hành vi là học cách tránh những sai lầm. Đối với một nhà đầu tư, tránh sai lầm và tránh thua lỗ là điều kiện tiên quyết để sinh tồn trên thị trường tài chính khắc nghiệt.

GIỚI THIỆU VỀ TÁC GIẢ QUYỂN SÁCH TÀI CHÍNH HÀNH VI

Lucy F. Ackert là Giáo sư Tài chính của Michael J. Coles College of Business tại đại học Kennesaw State và là Học giả danh dự tại Federal Reserve Bank của Atlanta. Giáo sư Ackert tốt nghiệp bằng Tiến sĩ về kinh tế học tài chính tại Emory University. Lĩnh vực nghiên cứu của bà bao gồm việc sử dụng thông tin của cá nhân và những phản ứng của thị trường tài chính đối với các thông tin. Tiến sĩ Ackert đã xuất bản rất nhiều bài báo trên các tạp chí như American Economic Review, Journal of Accounting Research, và Journal of Finance.

Năm 1993, Tiến sĩ Ackert nhận giải thưởng Smith Breeden Prize cho bài báo xuất chúng trên Journal of Finance. Nghiên cứu của bà đã nhận được sự tài trợ từ rất nhiều các tổ chức bao gồm Center for the Study of Futures Markets của Columbia University, Chicago Board of Trade, Canadian Investment Review, và Social Science and Humanities Research Council của Canada. Năm 2008, Tiến sĩ Ackert nhận giải thưởng Kennesaw State University Distinguished Graduate Scholarship Award.

Tiến sĩ Ackert đã từng dạy tại Emory University, Berry College, và Wilfrif Laurier University. Bà đã dạy rất nhiều khóa học cho các sinh viên đại học cũng như sau đại học, bao gồm các khóa học như Tài chính hành vi, Tài chính doanh nghiệp, Thị trường quyền chọn và giao sau, Các định chế tài chính, Các tình huống trong tài chính, Nhập môn phương pháp thống kê, và Kinh tế học vi mô.

Tâm lý trong đầu tư chứng khoán nói riêng và trong kinh tế nói chung ngày càng đóng một vai trò quan trọng. Ngoài việc hoàn thiện một phương pháp đầu tư phù hợp với bản thân ra thì việc có một tư duy sáng suốt để biết rõ mình đang làm gì sẽ giúp chúng ta có thể ra quyết định mà ít bị ảnh hưởng bởi cảm xúc nhất.

Bao gồm những chủ đề được viết bởi nhiều tác giả của những công ty và trường đại học kinh doanh lớn nhất trên thế giới, cuốn sách Tài chính Hành vi cung cấp một sự tổng hợp những nhân tố thiết yếu của lĩnh vực này, bao gồm các khái niệm tâm lý và các lệch lạc về hành vi, các khía cạnh hành vi trong việc định giá tài sản, phân bổ tài sản, và giá cả thị trường, cũng như hành vi của nhà đầu tư, hành vi quản lý doanh nghiệp, và những tác động về mặt xã hội. Cuốn sách được chia làm 6 phần chính, tập trung vào:

- Mô tả những tự nghiệm cơ bản, những lỗi trong nhận thức và những lệch lạc tâm lý ảnh hưởng đến các quyết định tài chính,

- Thảo luận tính không hiệu quả của thị trường và các mô hình định giá dựa trên yếu tố hành vi,

- Khám phá tài chính hành vi của doanh nghiệp và nhà quản lý và xem xét ảnh hưởng của hành vi đối với quyết định đầu tư và tài trợ của họ,

- Nhận định ứng dụng của tài chính hành vi đối với hoạt động nắm giữ của nhà đầu tư cá nhân và tổ chưc cũng như hoạt động giao dịch của họ,

- Chỉ ra tác động của các nhân tố văn hóa và thái độ xã hội đối với thị trường.

ỨNG DỤNG CỦA TÀI CHÍNH HÀNH VI

Một khi trong thị trường hội đủ 3 yếu tố hành vi bất hợp lý của nhà đầu tư, hiệu ứng bất hợp lý mang tính hệ thống và giới hạn kinh doanh chênh lệch giáthì đó là lúc mà hiện tượng giá tài sản tài chính bị định giá sai sẽ đáng kể và kéo dài.

Khi đó các lý thuyết tài chính truyền thống bị giảm hiệu quả và lý thuyết tài chính hành vi là một bổ sung giá trị. Lý thuyết tài chính hành vi nhìn chung không phải là một trường phái tài chính chính thống và thường bị các nhà nghiên cứu thuộc trường phái thị trường hiệu quả, dẫn đầu là Eugene Fama, nhà kinh tế học người Mỹ nổi tiếng với các nghiên cứu về lý thuyết về danh mục đầu tư và định giá tài sản, đả kích. Lý thuyết này vẫn đang còn ở dạng sơ khai, còn tồn tại nhiều vấn đề gây tranh cãi, chưa có những cơ sở và nguyên lý vững chắc như lý thuyết chính thống hiện đại như mối quan hệ giữa rủi ro - tỷ suất sinh lợi, thị trường hiệu quả - kinh doanh chệnh lệch giá, và là một sự bổ sung hơn là tách biệt khỏi lý thuyết tài chính chính thống.

Ứng dụng của tài chính hành vi không chỉ dừng lại trong việc giải thích các hành vi không hợp lý của nhà đầu tư, mà đi xa hơn, nó có thể điều chỉnh các mô hình định giá các tài sản tài chính bao gồm cổ phiếu, trái phiếu, sản phẩm phái sinh, hàng hóa… cho đến ứng dụng trong lý thuyết quản trị công ty hay cấu trúc vốn trong tài chính doanh nghiệp, lẫn giải thích tính tương tác giữa các thị trường khác nhau.

Tài chính hành vi giúp chúng ta hiểu và tránh lặp lại những sai lầm khác thường mắc mãi: Tự nghiệm (Heuristic) là một thuật ngữ quan trọng trong tài chính chính hành vi, mô tả viêc con người sử dụng lối tắt dùng các thông tin con để đánh giá một sự kiện lớn. Thực tế, cuộc sống lẫn hoạt động đầu tư đòi hỏi con người luôn phải đưa ra quyết định. Trong bối cảnh thông tin hạn chế và khả năng xử lý chậm của não bộ, con người buộc phải dùng những yếu tố cảm xúc đối với những điều mà họ quen thuộc để đánh giá. Ví dụ, các nhà đầu tư thường có thói quen đầu tư vào những cổ phiếu mà họ biết hoặc đã từng đầu tư. Nhà đầu tư rất ghét sự mơ hồ và thường lựa chọn những cái gì “quen thuộc”/ Nguồn gốc của sự mơ hồ xuất phát từ cảm giác e sợ rủi ro, không chắc chắn. Nhà đầu tư cũng không muốn thay đổi các thói quen. Điều này giải thích tại sao các nhà đầu tư thường đầu tư theo vùng miền, tức trong thị trường hoặc quốc gia mà họ giao dịch nhưng lại không nỗ lực đa dạng hóa. Các nhà đầu tư thường đánh giá quá cao những tài sản mà họ đang nắm giữ và ước lượng quá cao về nó.

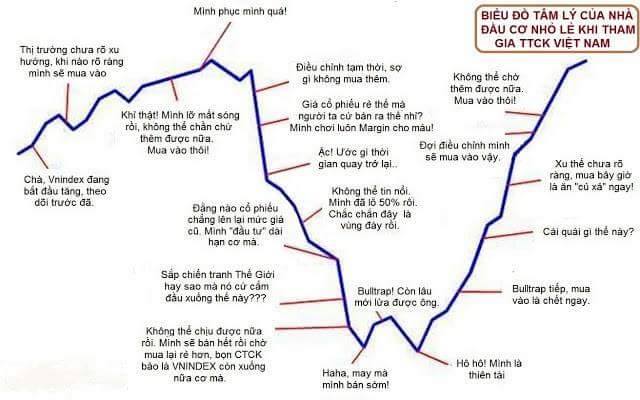

TÂM LÝ BẦY ĐÀN VÀ THỊ TRƯỜNG CHỨNG KHOÁN VIỆT NAM

TTCK Việt Nam trong năm 2006 có mức tăng trưởng cao nhất khu vực Châu Á - Thái Bình Dương với 145% và đầu năm 2007 tăng thêm 46% - cao nhất trên thế giới. Rất nhiều lý do được đưa ra để giải thích cho sự phát triển mãnh liệt này, nhưng phần lớn ý kiến cho rằng, một trong những nguyên nhân chính là do tâm lý đầu tư bầy đàn, đầu tư theo phong trào của các nhà đầu tư trong nước. Chơi chứng khoán đã được báo chí nói tới như một thứ “mốt”, một “phong trào” lan truyền với tốc độ cực nhanh.

Chạy theo tâm lý đám đông để mua bán cổ phiếu tiềm ẩn rất nhiều rủi ro khi giá cổ phiếu giảm mạnh. Việc bỏ qua giá trị doanh nghiệp, những thông tin tài chính cốt lõi để mua bán theo tin đồn sẽ khiến nhà đầu tư mất tiền nhiều hơn được. Việc tách ra khỏi đám đông, đi ngược lại đám đông để xem xét và đánh giá một doanh nghiệp và tự phân tích, quyết định mua cổ phiếu đó bất chấp việc không có ai mua cùng là một thách thức đối với đa số, vì nhà đầu tư thường chỉ tin mình đúng khi nhìn thấy nhiều người cùng tính toán như mình.

Tâm lý đám đông (tâm lý bầy đàn) xuất hiện ở hầu hết các thị trường mới nổi, thậm chí ngay cả ở các thị trường phát triển vẫn có những giai đoạn tồn tại tâm lý đám đông. Nếu không, lịch sử kinh tế thế giới đã không chứng kiến nhiều vụ nổ bong bóng và khoảng hoảng như khủng hoảng Hoa tulip – Hà Lan (1634-1637), bong bóng South Sea - Anh ( 1711-1720), khủng hoảng bất động sản Florida - Mỹ (1920-1922), đại suy thoái thế giới 1929, khủng hoảng 1987, khủng hoảng Châu Á 1997, khủng hoảng dotcom, thị trường chứng khoán Việt Nam 2007-2009, hay Bitcoin 2018.

Nhà đầu tư thông minh nên hành xử ra sao trong một thị trường như vậy: Sẽ đi theo đám đông hay độc lập quyết định dựa vào các nghiên cứu, phân tích của mình? Câu trả lời ở đây khá đơn giản: Nên đi theo đám đông khi ý kiến của nó phù hợp với những phân tích của riêng bạn và nhanh chóng rời bỏ đám đông khi đám đông suy nghĩ ngược với bạn. Khi rời bỏ đám đông, nhà đầu tư nên kiếm lợi hoặc nhận ra các khoản lỗ và đứng ngoài đợi cho đến khi thị trường có dấu hiệu khả quan trở lại. Thà từ bỏ một khoản lời tiềm năng còn hơn là mất một khoản vốn trước mắt. Nhưng thật sự thì cái cảm giác bỏ lỡ một cơ hội kiếm tiền (FOMO Fear Of Missing Out) mười mươi là một tâm lý vô cùng khó chịu. "Thà mất tiền chứ không bao giờ mất cơ hội" Hay "Thà mất cơ hội chứ không bao giờ để mất tiền?"

Hãy cùng chúng tôi khám phá thế giới hấp dẫn của Tài chính hành vi!

SG Trading

---------------------------------------------------------------------------

MỤC LỤC SÁCH

Phần I: TÀI CHÍNH CHÍNH THỐNG, LÝ THUYẾT TRIỂN VỌNG VÀ THỊ TRƯỜNG HIỆU QUẢ.

- Chương 1: Nền tảng tài chính I: Lý thuyết hữu dụng kỳ vọng.

- Chương 2: Nền tảng tài chính II: Định giá tài sản, thị trường hiệu quả, và các mối quan hệ đại diện.

- Chương 3: Lý thuyết triển vọng, mẫu hình và tính toán bất hợp lý.

- Chương 4: Những thách thức đối với thị trường hiệu quả.

PHẦN II: NỀN TẢNG KHOA HỌC HÀNH VI

- Chương 5: Tự nghiệm và lệch lạc.

- Chương 6: Sự tự tin quá mức.

- Chương 7: Nền tảng của cảm xúc.

PHẦN III: HÀNH VI NHÀ ĐẦU TƯ

- Chương 8: Tác động của tự nghiệm và các lệch lạc đối với việc ra quyết định tài chính.

- Chương 9: Ảnh hưởng của sự tự tin quá mức trong các quyết định tài chính.

- Chương 10: Nhà đầu tư cá nhân và tác động của cảm xúc.

PHẦN IV: ẢNH HƯỞNG XÃ HỘI

- Chương 11: Ảnh hưởng xã hội: vị kỷ hay vị tha?

- Chương 12: Ảnh hưởng xã hội ở nơi làm việc: Sự sụp đổ của một công ty Mỹ.

PHẦN V: KẾT QUẢ THỊ TRƯỜNG

- Chương 13: Lý giải về hành vi cho những hiện tượng bất thường.

- Chương 14: Các yếu tố hành vi có giải thích được các vấn đề hóc bùa trên thị trường chứng khoán.

PHẦN VI: TÀI CHÍNH DOANH NGHIỆP

- Chương 15: Những nhà quản lý có lý trí và những nhà đầu tư thiếu lý trí.

- Chương 16: Tài chính hành vi trong quản trị doanh nghiệp.

PHẦN VII: NGHỈ HƯU, LƯƠNG HƯU, GIÁO DỤC, GIẢM THIỂU CÁC LỆCH LẠC VÀ QUẢN LÝ KHÁCH HÀNG

- Chương 17: Tìm hiểu hành vi tiết kiệm hưu trí và cải tiến hình thức lương hưu DC.

- Chương 18: Giảm thiểu lệch lạc, giáo dục và việc quản lý khách hàng.

PHẦN VIII: QUẢN LÝ TIỀN

- Chương 19: Đầu tư theo hành vi.

- Chương 20: Tài chính thần kinh học và trí óc của những nhà giao dịch.